Trends

1.) Trends erkennen und nutzen:

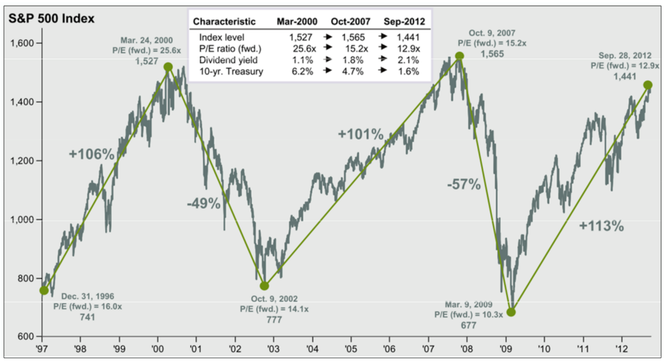

Langfristige Wellen (Haussen + Baissen) im S&P500-Index nach B.Ritholtz / JPMorgan

Die extremen Kursschwankungen vor allem an den Aktienmärkten seit 1997 haben deutlich gezeigt, dass es nicht nur auf die Auswahl der richtigen Aktien ankommt, sondern noch weit mehr ein günstiger Kauf- und Verkaufs-Zeitpunkt entscheidend ist. Z.B. hatte die Commerzbank-Aktie 1984 einen Kurs von (umgerechnet) etwa 6,- €. In den folgenden 16 Jahren stieg sie bis auf 44,- € (in 2000) und schwankte seitdem zwischen 4,18 € (in 2003), 30,61 € (in 2007), 1,78 € (in 2009), 5,91 € (in 2010) und 1,25 € (in 2012)(ohne Dividenden). Und wer Staatsanleihen aus Südeuropa im Depot hatte, der musste ähnliche Schwankungen und Abwärtsbewegungen miterleben. Die verlustreichsten Erfahrungen aber mussten Anleger mit deutschen Aktien im "Neuen Markt" machen, als diese von 2000 bis 2003 um etwa 90 % abstürzten. Wer hingegen am Ende der Baissen in 2003 und 2009 mutig kaufte, als die Aktien (oder in 2008 sogar auch die Renten) bereits stark gefallen waren und einen neuen langfristigen Aufwärtstrend begannen, der konnte enorme Gewinne erzielen. Voraussetzung dafür war jedoch der rechtzeitige Verkauf, wenn der langfristige Aufwärtstrend zu Ende ging.

Bei der Suche nach günstigen Zeitpunkten für Kauf und Verkauf, also dem „Timing“, kann die in Deutschland dominierende Fundamentale Analyse bei Aktien und Indizes meistens nur wenig helfen. Denn die Aktienkurse sind bereits oben (bzw. unten), wenn und weil die Unternehmen hohe (bzw. geringe) Gewinne und gute (bzw. schlechte) Aussichten bekannt geben.

Besser helfen da schon die Stimmungs-Indikatoren, die anzeigen, wie optimistisch (bzw. pessimistisch) die Anleger sind. Wenn die Zeitungen vor Aktienkäufen warnen und die Investoren Angst haben, weil die Kurse stark gefallen sind, dann ist oft bereits der Tiefpunkt, also das Ende der Baisse, nahe. Denn wenn alle verängstigten Anleger schon verkauft haben, dann können die Kurse kaum noch weiter fallen. Die ersten Mutigen, die bei diesen günstigen "Sonder-Angebots-Kursen" dann kaufen wollen, treffen also auf einen "leer gefegten" Markt und können die gewünschten Aktien nur zu höheren Kursen erhalten, denn der Preis ergibt sich ja aus Angebot und Nachfrage. Je mehr Mutige dann wieder Aktien kaufen wollen, desto stärker steigen die Kurse. Und damit beginnt eine neue Hausse (langfristiger Aufwärtstrend), die erst dann endet, wenn die Zeitungen von großen und "sicheren" Aktiengewinnen berichten, und die Anleger wieder so stark in Aktien investiert sind, dass sie keine weiteren Käufe mehr tätigen. Wer dann wegen der stark gestiegenen Kurse seine Gewinne mitnehmen will, der findet nur noch dann Käufer, wenn er mit seinem Angebotspreis deutlich herunter geht. Und so beginnt ein neuer langfristiger Abwärtstrend (Baisse), der sich mit immer mehr Verkäufern selbst verstärkt und erst in der großen Panik endet. Man muss also "kaufen, wenn die Kanonen donnern, und verkaufen, wenn die Violinen spielen". Das sagte der Baron von Rothschild während des Krieges gegen Napoleon, als er durch seine Brieftauben mit großem Zeitvorsprung vom Sieg erfuhr, und dies an der Londoner Börse für umfangreiche Aktienkäufe zu Tiefstkursen nutzte.

Es gibt noch mehr Prognose-Möglichkeiten, aber alle sind leider ungenau und auch zeitlich vage. Übrig bleibt daher nur noch die Technische Analyse, um mit dem Verhalten der Kurse selbst deren Bewegungen vorhersagen zu können. Denn es gibt immer schon einige Marktteilnehmer, die mehr wissen oder vermuten, als alle anderen. Und diese (nicht nur) Insider kaufen oder verkaufen bereits auf Grund von Informationen, die erst einige Zeit später bekannt gegeben werden. Wer sich diesen Käufen bzw. Verkäufen anschließt, der handelt also früher und zu günstigeren Kursen. Statt Zeitungen und Nachrichten zu lesen, sollte man daher auf die Kurse achten, denn nur diese liefern die frühen Signale. Für den "normalen" Anleger, der erst nach Monaten oder Jahren wieder verkaufen will, ist es dabei wichtig, nur in die längerfristigen Aufwärtsbewegungen (die großen Trends) zu investieren, die mehrere Monate oder Jahre anhalten.

Aus diesen mittel- und langfristigen Trends ist im Laufe der Jahre die Trend-Strategie von GEWINNTREND entstanden. Dabei wird mit der Technischen Analyse zuerst festgestellt, ob sich ein Index oder Kurs in Seitwärtsschwingungen oder in einem Trend befindet. Für Seitwärtsbewegungen benötigt man Oszillatoren, die überverkaufte und übergekaufte Situationen feststellen. Zur Trendbestimmung dagegen benötigt man Trend-Indikatoren, die jedoch verschieden eingestellt werden können. Dabei und bei der Erkennung von Trendanfang und Trendende sowie von Fehlsignalen ist jedoch viel Erfahrung notwendig.

2.) Trends kombinieren durch physikalisches Gesetz:

Das Grundprinzip von Gewinntrend lautet: Nur im Markt, wenn starker Trend!

Dies wird erreicht mit dem physikalischen Gesetz der Überlagerung von Wellen. So wie zwei Wellen im Meer sich gegenseitig verstärken oder neutralisieren können, so können sich auch Kursbewegungen gegenseitig verstärken (wenn ihre Amplituden in die gleiche Richtung gehen) oder sich gegenseitig vermindern (wenn ihre Amplituden gegeneinander laufen). Natürlich gibt es an der Börse keine harmonischen sinusförmigen Schwingungen, aber dieser vereinfachende Vergleich kann das Prinzip gut erklären.

Für langfristige Investoren an den Aktienmärkten sind die mehrjährigen Schwingungen von Hausse und Baisse entscheidend. Deren Verhalten hat Arthur Merrill in seinem Buch "Filtered Waves" seit 1897 untersucht. Die 20 Bull Markets in den USA hatten im Durchschnitt eine Dauer von 29 Monaten, und die 20 Bear Markets dauerten 19 Monate. Die Summe von 48 Monaten deckt sich exakt mit dem berühmten US-Präsidentschafts-Zyklus. Der langfristige Aufwärtstrend besteht meistens aus 5 (oder 7) mittelfristigen Trends und der langfristige Abwärtstrend besteht meistens aus 5 (oder 3) mittelfristigen Trends.

Diese Überlagerung von langfristigem und mittelfristigem Trend an der Börse kann mit dem folgenden Bild einer Interferenz von 2 Wellen deutlich dargestellt werden. Die rotbraune Welle mit 100 Hz stellt die langfristige Schwingung von Hausse und Baisse dar. Die grüne Welle mit 500 Hz stellt die mittelfristige Schwingung dar und schwingt 5-mal so schnell wie die andere Welle. Überlagert man nun beide Wellen, so erhält man deren gesamte Schwingung wie auf dem unteren Bild mit der blauen Welle dargestellt.

Überlagerung von 2 Schwingungen mit unterschiedlicher Frequenz

Übertragen auf die Aktienmärkte bedeutet das

1. Wenn der mittelfristige Trend und der langfristige Trend beide nach oben gerichtet sind, dann gibt es an den Börsen eine starke Aufwärtsbewegung.

2. Wenn dagegen beide Trends nach unten laufen, so entsteht an den Märkten eine (nicht immer starke) Abwärtsbewegung.

3. Ist jedoch einer der zwei Trends aufwärts gerichtet und der andere abwärts, dann vermindern oder neutralisieren sich die Schwingungen, so dass die Kurse in geringen Bewegungen seitwärts tendieren.